ブログ

不動産登記住宅用家屋証明書についてのあれこれ ~かかる実費が安くなる?~

いつもお読みいただきありがとうございます。

さて、今回は"住宅用家屋証明書"についてのお話しです。

あまり聞き覚えのない書類かもしれませんが、実のところ居住用の不動産を購入された方の多くが既に取得しているであろう書類なのです。

実際には登記を担当する司法書士が取得していはずのなので、思い当たる節は少ないかもしれませんが、権利証(登記識別情報通知)のファイルを見てみればきっと同封されているはず?です。

その"住宅用家屋証明書"とは、いったいどういった書類なのでしょうか―

※この記事の作成日以降である、令和4年3月31日に建築年数制限に変更がありましたので、それを踏襲した内容にしてあります。

(令和5年1月17日変更)

<目 次>

- 1.住宅用家屋証明書とは

1-1.住宅用家屋証明書を取得できる一定の要件とは

1-2.住宅用家屋証明書を取得するとどのくらい安くなるのか?

1-3.住宅用家屋証明書を取得するのに必要な基本書類について

1-4.住宅用家屋証明書取得時の住民票について

1-5.築年数の要件も満たしていなくとも住宅用家屋証明書を取得できる場合がある

1-6.要件を満たすと更なる軽減を受けられることも

1-7.その他 - 2.まとめ

1.住宅用家屋証明書とは

端的に言うと、登録免許税の軽減処置を受けるための書類です。

ようするに、住宅用家屋証明書を取得することによって(登記申請時に同書類を法務局に提出することによって)、登記手続にかかる実費(登録免許税)が安く済むわけです。

尚、当ブログでも何度か登場している"登録免許税"とは、法務局に登記手続を行う際に課税される実費のことであり、収入印紙等でこれを納めることとなります。

それが安く済むわけですから、利用しない手はありませんよね。

ちなみに、住宅用家屋証明の制度は、"個人"の良質な"持家"の取得促進のため、ある"一定の要件"を充たす住宅に対して適用されるものです。

いわゆる、かかる税金を安くするから、国民は良質な持家(マイホーム)を購入し、経済を動かしてくれという政策ですね。

そのため、対象者は自ずと個人に限られ、例えば不動産業者であるかどうかに関わらず、すべての法人はその対象にはなりません。

また、マイホームに対しての軽減処置であるため、たとえ個人であっても居住用以外の取得目的であれば、同じくこの制度は適用されません。

別荘や投資用物件の取得に住宅用家屋証明書は使えないというわけです。

まあ、趣旨からすれば当然でしょう。

では、"一定の要件"とは、いったいどういうものなのでしょうか―

1-1.住宅用家屋証明書を取得できる一定の要件とは

住宅家屋証明書の交付を受けるには、以下の要件に当てはまっている必要があります。

- 個人が自己の居住用に供する住宅用家屋であること

※基本的には先の説明のとおりです。付け足すとするなら、"自己の"という部分でしょうか―

家族、例えば、父が息子の居住用として父名義で不動産を購入したとしても、住宅用家屋証明書は取得できません。単に個人の居住用というだけではなく、"自己の"居住用でなければならないのです。また、個人であれば国籍は関係ありませんし、複数人での購入にも適用されます。 - 登記簿上の床面積の合計が50㎡以上の家屋

※私的にはあまり納得いかない要件です。制限を設けるのは賛成なのですが、ちょっと基準となる床面積が広いのではないかと...

ようするに、居住用であっても登記簿上の床面積が49㎡のマンションであれば住宅用家屋証明書は取得できないということなのです(都心にはこのようなマンションも多いのに...)。尚、基準はあくまで登記簿上の床面積です。評価証明書上の課税床面積が50㎡を超えていても、登記簿上の床面積が50㎡未満であれば住宅用家屋証明書は取得できないことになります。 木造、軽量鉄骨造の家屋については、築年数20年以内であること鉄骨造、鉄筋コンクリート造等の家屋については、築年数25年以内であること

※この2点につき、変更がありました。令和4年4月1日以降は、以下のとおりとなっております。

↓

- 対象となる建物の登記上の建築(新築)日が、『昭和57年1月1日』以降であること。

※建物の構造で種別せず、単に住宅用家屋証明書を取得できる範囲が広くなりました。これは非常に良い変更ですよね。仮に従来のままであれば、平成14年築の木造建物は後にご説明する特殊な書類を別に取得しないと住宅用家屋証明書を取得できなかったわけですから…

尚、登記上の建築(新築)日が、昭和56年12月31日以前の建物につき、住宅用家屋証明書を取得する場合は、こちらをご確認ください。 - 区分建物(マンション)については、その建築物が建築基準法上の耐火又は準耐火建築物であること

※あくまでマンションに関する規定です。戸建てには構造による制限はありません。ただ、耐火又は準耐火建築物ではない区分建物(マンション)はそうそうありませんので、あまり気にしなくてもいいかもです。 - 事務所、店舗等と併用されているものは、90%を超える部分が居宅部分にあたること

※併用住宅に関する規定です。90%を超えるとうい規定はハードルが結構高くて、例えば1階部分が店舗、2階部分が居宅といったケースがたまにあるのですが、それだと居宅部分が90%を超えるようなことはそうそうありません。しかも、居宅部分が90%を超えない以上、一部について軽減を受けられなくなるのではなく、単に住宅用家屋証明書が自体が取得できません。いわゆる、全体について軽減を受けられないわけです。尚、併用住宅であるかどうかの判断は、登記上の建物の「種類」によってなされます。その種類が「居宅」のみになっていれば併用住宅にはなりませんが、「居宅・事務所」や「居宅・店舗」、「居宅・工場」等になっている場合には注意が必要なのです。

他に建物の種類が「居宅・車庫」や「居宅・物置」になっている場合もあるのですが、これについては併用住宅とは異なる取り扱いがされることが多いです。車庫や物置は居住部分の割合に関わらず住宅用家屋証明書の取得が可能となるケースが多いです。あくまでその用途の違いからなのでしょう。尚、対象となる市区町村によって異なる取り扱いがされることもあるので、事前の確認をお勧めします。 - 取得の場合は、「売買」または「競落による買い受け」であること

※以前は贈与や交換等にも適用されていましたが、現在は取得できません。

- 取得後、1年以内の家屋であること

※住宅用家屋証明書はいつでも入手できるわけではなく、新築(増築)または取得(売買等)後、1年以内の家屋に限られています。

1-2.住宅用家屋証明書を取得するとどのくらい安くなるのか?

最も興味のある部分でしょう。

仮にすべての要件に当てはまっていたとしても、たいしてお安くならないのであれば、あまり意味はありませんからね。

尚、よりお得感が増すのは、不動産取得時に住宅ローンを組む場合です。

以下、検証してみましょう。

<新築建物の場合>

新築建物については、『所有権保存登記』というものが必要となります。

その際の税率はー

- 新築建物の課税標準価格の0.4% ⇒ 0.15%(住宅用家屋証明書適用時)

※新築建物の課税標準価格とは、法務局が定める基準額です。評価証明書が取得できる場合には、固定資産税評価額の0.4%となります。

<中古建物の場合>

中古建物については、所有権保存登記ではなく、売買による『所有権移転登記』を行うこととなります。

同じくその際の税率はー

- 固定資産税評価額の2.0% ⇒ 0.3%(住宅用家屋証明書適用時)

<住宅ローン(抵当権)を組む場合>

軽減の対象となるのは抵当権のみです(ちなみに借入先は必ずしも銀行である必要はありません。)。

例えば根抵当権を設定する際に、住宅用家屋証明書による軽減の適用はありません。

尚、その際の税率はー

- 住宅ローンの借入額(抵当権設定金額)の0.4% ⇒ 0.1%(住宅用家屋証明書適用時)

これだけだとイメージしにくいかと思いますが、実はこれ、結構な軽減なのです。

具体的な金額を元に、どの程度軽減されるのか検証してみましょう。

(事例)

Aさんが、建物固定資産税評価額1,000万円の不動産を購入し、それにあたって3,000万円の抵当権を設定することとなった―

- <住宅用家屋証明書適用なし>

所有権移転登記:1,000万円2.0%=20万円

抵当権設定登記:3,000万円0.4%=12万円

合 計:32万円 - <住宅用家屋証明書適用あり>

所有権移転登記:1,000万円0.3%=3万円

抵当権設定登記:3,000万円0.1%=3万円

合 計:6万円

こうやって比較してみると結構違いますよね...

あくまで事例ですが、その差、なんと26万円です。

なかなかどうして捨て置ける金額ではありませんよね。

尚、建物の評価額が高ければ高いほど、また、抵当権の設定金額が高ければ高いほど、その差額は大きくなっていくため、高額不動産にこそ利用したいものです。

1-3.住宅用家屋証明書を取得するのに必要な基本書類について

さて、次は住宅用家屋証明書を取得する際に必要となる書類のご紹介です。

新築の不動産(注文住宅及び建売住宅)と中古の不動産に分けてお送り致します。

尚、あくまでこれは基本的な書類となります。

状況に応じて、これに適宜の書類をプラスしていくイメージですね。

その詳細は、次項以降の内容をご確認いただければ―

<新築の注文住宅>

- 住宅用家屋証明申請書

※対象となる役所に備えおいてあります。また、ほとんどすべての役所のHPからダウンロードすることも可能です。 - 住民票(新住所に移転済みのもの)

※注意事項については、こちらを参照ください。 - 登記事項証明書(登記簿謄本)

※表題登記が完了後、その登記事項証明書を添付するイメージです。原本不要、写しで可。ただし、インターネット謄本の場合は紹介番号付きのものを求められることが多く、元よりインターネット謄本自体に対応していない役所もまだあるようです。 - 建築確認済証又は検査済証

※写しで済む役所がほとんどですが、念のため事前の確認をお勧めします。

<新築の建売住宅>

- 住宅用家屋証明申請書

- 住民票(新住所に移転済みのもの)

- 登記事項証明書(登記簿謄本)

- 建築確認済証又は検査済証

- 家屋未使用証明書

※建築確認が不動産業者宛に発行されている場合に必要となります。まず、その原本を要求されます。

<中古建物購入時>

- 住宅用家屋証明申請書

- 住民票(新住所に移転済みのもの)

- 登記事項証明書(登記簿謄本)

- 売買契約書や譲渡証明書等又は代金納付期限通知書の写し

1-4.住宅用家屋証明書取得時の住民票について

住宅用家屋証明書取得時の住民票についてですが、新住所に移転済(入居後)のものが原則となります。

そのため、1-3.でご案内した必要書類はそれを前提にしており、仮にそれと異なる場合(現住所の住民票等)には追加の書類等を要求されることになるのです。

尚、過去に他の媒体でこれに関するブログを書いているので、興味がある方はこちらも参照ください(内容的に当ブログと被る部分も多少あります。)。

「不動産購入時の登記は、『新住所 or 旧住所』、どちらにすべき?/暮らしっく不動産HP」

https://www.kurachic.jp/column/1980/

では、仮に新住所ではなく、現住所の住民票で住宅用家屋証明書を取得する場合には、いったいどのような書類が必要となってくるのでしょうか?

具体的には、先に説明した基本書類に加え、以下の書類を準備する感じになります(住民票については取り換えるイメージです。)。

ちなみに、これ、案件や対象となる市区町村によっても差異が生じることが多いので、あくまで参考程度として下さい(役所との事前の打合せは必須です。)。

<現住所の住民票で住宅用家屋証明書を取得する際の追加書類>

- 現在の住民票

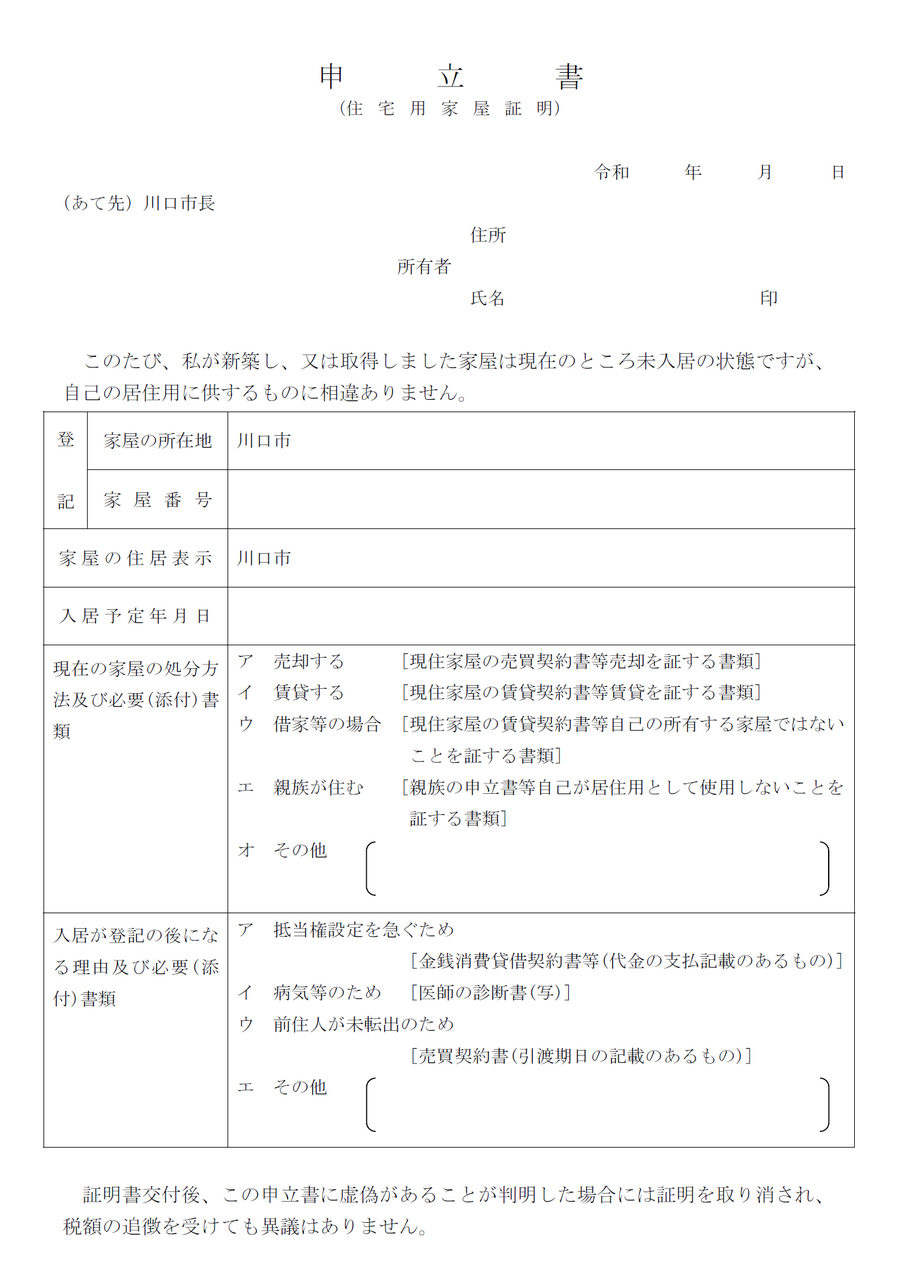

- 申立書

※住民票の移動が後になることについての申立書が必要となります。

役所によってホームページからダウンロードできるところもあれば、そうでないところもあります。

ないところは自身で作成する感じでしょうか―

ちなみに川口市だとこんな感じです。

また、入居予定日についは、原則、住宅用家屋証明書取得時から2週間以内となります。

仮に入居予定日がどうしても2週間を超えてしまうような場合は、やむを得ない事情(病気療養、転勤、子どもの学校の関係)を明らかにする書類の提出を求められることもあります。また、延長期間は最大でも1年間といったケースが多いように思えます。

- 現在住んでいる家屋の内容及び処分方法等が分かる書類

※居住用不動産として認められるのは1つだけです。

残念ながら、これも居住用、あれも居住用とはいきません。そのため、現住所地が持家でないか(賃貸等)、もしくは処分中なのか(売買)を資料を交え疎明する必要が生じるのです。

例えば―

売買であれば、売買契約書や仲介業者との間で交わした媒介契約書等がそれにあたります。

賃貸物件であれば、賃貸契約書(更新契約書)になりますし、親族名義の建物に居住している場合は、親族からの申立書や登記簿謄本等を要求されることもあります。

また、意外と面倒なのが社宅です。

自身の直接な契約でないため、賃貸契約書が手元になかったり、あっても勤務先と大家の契約であるため、名前が出てこれなかったりするわけです(賃貸契約書に入居者として氏名表記があればまずもって大丈夫です。)。

尚、その際は、勤務先からの居住証明書を提出するなりして、居住実態を証明するのが一般的です。

ようするに、現住所の住民票では、ひと手間余計にかかってしまうわけです。

これといった理由がないのであれば、極力、新住所で登記を受けることをお勧めします。

後に住所変更する必要も生じませんし、メリットは多いかと。

1-5.築年数の要件も満たしていなくとも住宅用家屋証明書を取得できる場合がある

既述のとおり、住宅用家屋証明書の取得には、対象となる家屋の築年数が関係してきます。木造・軽量鉄骨造が20年以内、それ以外の鉄骨造等が25年以内といった具合です。

登記上の建築(新築)日が、昭和57年1月1日以降といった具合です。

ただし、この築年数を超えていたとしても、必ずしも住宅用家屋証明書が取得できなくなるわけではありません。

先にご案内した基本書類に加え、以下の書類を取得できれば、築年数に関係なく住宅用家屋証明書を取得することも可能なのです。

- 耐震基準適合証明書

※対象となる建物の取得日前2年以内に調査が終了したものに限られます。一般に"適合証明(てきごうしょうめい)"と呼ばれます。尚、住宅用家屋証明書取得時には原本を要求する役所が多い印象です。 - 住宅性能評価書

※対象となる建物の取得日前2年以内に評価されたものに限られます。僕自身、この書類はあまり経験がないのですが、少なくともその時は写しで住宅用家屋証明書を取得可能でした。 - 住宅瑕疵担保責任保険法人が発行する保険付保証明書

※対象となる建物の取得日前2年以内に締結されたもの限られます。一般に"付保証明書(ふほしょうめいしょ)"と呼びます。写しで取得可能かと思われますが、念のため事前の確認をお勧めします。

これらの書類が発行されていれば、その原本や写しを基本書類と合わせて添付することで問題は解決です。

とは言え、当然ながらこれらの書類を取得できるケースもあれば、構造上の問題等でそれができないケースもあるでしょう。

また、取得に相応の費用を要することもあるため、住宅ローンを利用しない案件などでは費用倒れしてしまう可能性もあります。

この辺りは、依頼されている仲介業者等とよく話し合って決めるのが得策でしょう。

1-6.要件を満たすと更なる軽減を受けられることも

端的に言うと、以下に該当し、その旨の書類を追加で提出することによって、更なる登録免許税の軽減を受けることが可能なのです。

- 認定長期優良住宅の特例処置

- 認定低炭素住宅の特例処置

- 買取再販で扱われる住宅(特定増改築等がされた住宅用家屋)の取得係る特例処置

この内、長期優良住宅については、耐震性、耐久性、可変性等に優れ、適切な維持保全が確保される認定長期優良住宅の普及のため、一定の要件に当てはまる建物を新築又は取得した場合については、登録免許税の軽減がなされるものです。

いわゆる、事後的なものではなく、建物設計の段階からこれを想定しておく必要があるわけです。

- 所有権保存登記:新築建物の課税標準価格の0.4% ⇒ 0.15%(住宅用家屋証明書適用時) ⇒ 0.1%(長期優良住宅の特例)

- 所有権移転登記:固定資産税評価額の2.0% ⇒ 0.3%(住宅用家屋証明書適用時) ⇒ 0.1%(長期優良住宅の特例・マンション)

- 所有権移転登記:固定資産税評価額の2.0% ⇒ 0.3%(住宅用家屋証明書適用時) ⇒ 0.2%(長期優良住宅の特例・戸建)

※長期優良住宅の場合は、マンションと戸建てで税率が異なるため注意は必要です。また、抵当権設定時に更なる軽減はありません。

また、低炭素住宅については、高度な省エネ性能を有する低炭素住宅の普及のため、一定の要件に当てはまる建物を新築又した場合については、登録免許税の軽減がなされるものです。

同じく事後的なものではなく、建物設計の段階からこれを想定しておく必要があるわけです。

- 所有権保存登記:新築建物の課税標準価格の0.4% ⇒ 0.15%(住宅用家屋証明書適用時) ⇒ 0.1%(低炭素住宅の特例)

- 所有権移転登記:固定資産税評価額の2.0% ⇒ 0.3%(住宅用家屋証明書適用時) ⇒ 0.1%(低炭素住宅の特例)

※長期優良住宅と異なり、マンションか戸建てにかによって税率の変更はありません。また、同様に抵当権に対する更なる軽減はありません。

最後に特定増改築等の住宅用家屋についてですが、これは個人が宅地建物取引業者により一定の質の向上を図るための特定の増改築等が行われた既存住宅を取得した場合に、係る登録免許税が軽減されるというものです。尚、これは中古不動産に関する特例であるため、元より所有権保存登記に対する適用はありませんし、抵当権に対する更なる軽減もありません。

- 所有権移転登記:固定資産税評価額の2.0% ⇒ 0.3%(住宅用家屋証明書適用時) ⇒ 0.1%(特定増改築の特例)

ちなみに長期優良住宅や低炭素住宅は注文住宅に多い印象です。

特定増改築等の住宅用家屋については、そう多くはないのでしょうが、僕自身たまに目にします。

該当される場合は是非ご活用ください。

1-7.その他

ここでは、上記では書ききれなかった住宅用家屋証明書に関するあれこれを列記させていただきます。

あわせてご確認いただければ―

- ①買主が共有の場合、住宅用家屋証明書による軽減の適用があるのは実際にそこに住まう者のみとなります。そのため、お金だけ出しただけでそこに住まない共有者がいる場合には、実際に住まう共有者の不動産持分についてのみ当陸免許税が軽減されることになります。

- ②①のケースで抵当権を組む場合であっても、抵当権設定額全額について軽減が効きます。抵当権には所有権とは異なり持分の概念がないためです。

- ③後日、建物を新築するための土地購入であっても、住宅用家屋証明書の適用はありません。あくまで住宅用家屋証明書は、建物の取得に対してのものであるため、用途に関わらず土地についての適用はないのです。また、同じように土地のみの購入にかかる抵当権設定登記についても、住宅用家屋証明書の適用はありません。

- ④住宅用家屋証明書により軽減を受ける際、抵当権の債務者は、建物所有者の全部または一部と一致している必要があります。仮に異なる場合は、抵当権の設定登記についての登録免許税の軽減はされません。

2.まとめ

さて、今回は住宅用家屋証明書に関する内容をお送り致しました。

かなり実務的な内容になっており、どちらかと言えば、僕の備忘録的な意味合い強い記事になったような...

その点、ご容赦ください。

ともあれ、なんとなくでもその存在を気に留めていただければ十分です。

ちゃんとした不動産業者や司法書士であれば、しっかり指示してくれる(もしくは取得しておいてくれる)はずですから。

それでは今回はこの辺で。

write by 司法書士尾形壮一